Der Traum vom Eigenheim wird oft von der Frage begleitet: Wie finanziere ich das alles? Ein Immobilienfinanzierung ermöglicht es dir, die hohen Geldbeträge dafür zu leihen und über Jahre hinweg zurückzuzahlen. Wenn du darüber nachdenkst, ein Haus oder eine Wohnung anzuschaffen, solltest du dich deshalb gründlich über dieses Thema informieren.

Der Traum vom Eigenheim wird oft von der Frage begleitet: Wie finanziere ich das alles? Ein Immobilienfinanzierung ermöglicht es dir, die hohen Geldbeträge dafür zu leihen und über Jahre hinweg zurückzuzahlen. Wenn du darüber nachdenkst, ein Haus oder eine Wohnung anzuschaffen, solltest du dich deshalb gründlich über dieses Thema informieren.

In diesem Artikel erfährst du, wie du dich auf diesem komplexen Terrain zurechtfindest und welche Schlüsselaspekte entscheidend sind, um nicht nur dein Traumhaus zu bekommen, sondern auch finanziell auf sicherem Boden zu stehen.

Übersicht

Was ist eine Immobilienfinanzierung?

Wenn du darüber nachdenkst, ein Haus oder eine Wohnung zu kaufen, wirst du in den meisten Fällen den gesamten Kaufpreis nicht eigenständig sofort zur Verfügung haben. Hier kommt die Immobilienfinanzierung ins Spiel.

Sie ist eine spezialisierte Form des Kredits, bei der Banken oder andere Finanzinstitutionen dir das benötigte Geld leihen, spezifisch um es für eine Immobilie zu verwenden. Danach zahlst du es über die Laufzeit hinweg monatlich – inklusive eines Aufschlags für die Zinsen – an den Kreditgeber zurück.

- Die Immobilienfinanzierung setzt sich dabei aus verschiedenen Bausteinen zusammen, einschließlich der Darlehenshöhe, dem Eigenkapital, dem Zinssatz, der Laufzeit und dem Tilgungsplan.

Die Immobilienfinanzierung ist eine langfristige Verantwortung. Da du den geliehenen Betrag bis zu mehreren Jahrzehnten monatlich zurückzahlen musst, wird dich diese finanzielle Belastung eine Weile begleiten. Deshalb musst du gut berechnen, ob du diese Kosten langfristig tragen kannst. Wegen der großen Geldmengen haben bereits kleine Unterschiede in den Zinsen zudem große Auswirkungen auf den Endbetrag, den dich der Kredit kostet.

- Deshalb lohnt es sich bei dem Vergleich, der Auswahl und der Planung einer geeigneten Immobilienfinanzierung besonders sorgfältig vorzugehen. Um dir günstige Zinsen zu sichern, solltest du außerdem frühzeitig eine Anschlussfinanzierung planen.

Bauteile des Immobilienkredits

Um zu wissen, was einen guten Immobilienkredit und eine vorteilhafte Planung ausmacht, musst du mehr über die einzelnen Teile eines Immobilienkredits wissen. Hier sind die wichtigsten Faktoren, die deine endgültigen Ausgaben beeinflussen werden:

1. Darlehenshöhe

Die Darlehenshöhe ist die Höhe des Geldbetrags, den du dir leihst. Der Kreditgeber entscheidet in der Regel anhand ein paar persönlicher Faktoren, wie viel Geld sie dir maximal auszahlen möchten.

- Hast du einen festen Job und ein geregeltes Einkommen, erhältst du meist Zugang zu höheren Beträgen, da sich die Banken dann sicherer sind, dass sie ihr Geld verlässlich zurückbekommen.

Dafür bezieht sich die Bank auf Hilfsmittel wie den Schufa-Score, der deine Kreditwürdigkeit beschreibt.

- Je höher der Darlehensbetrag, desto mehr kannst du für das Haus ausgeben, aber desto länger brauchst du vermutlich auch, um das Geld zurückzuzahlen. Das erhöht die Zinslast und damit das Geld, das du am Ende obendrauf zahlen musst.

Eigenkapital

Viele Immobilienkredite verlangen, dass du Eigenkapital in das Darlehen einbringst. Eigenkapital ist gespartes Geld, dass du für die Hausfinanzierung nutzt. Oft bestimmt sich die Menge an Eigenkapital, die du zahlen musst, um einen Kredit zu erhalten, anhand einer Prozentzahl der geliehenen Darlehenshöhe.

Manche Banken berechnen auch Handwerksarbeiten, die du selbst beim Hausbau leistest, in das Eigenkapital mit ein.

- Je mehr Eigenkapital du verwenden kannst, desto weniger Geld musst du dir von der Bank leihen. Daher verringert eine hohe Menge Eigenkapital die Zinslast und Laufzeit des Immobilienkredits.

Unter bestimmten Voraussetzungen ist eine Finanzierung aber auch ohne Eigenkapital möglich.

2. Zinssatz

Die Zinsen sind die Gebühren, die die Bank dafür verlangt, dass sie dir das Geld für die Immobilie leiht. Wegen der Zinsen zahlst du am Ende mehr Geld an die Bank zurück, als die Menge, die sie dir ausgezahlt haben. Sie wird als Prozentsatz auf die geliehene Geldmenge angewendet.

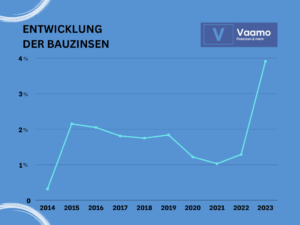

- Wie hoch oder niedrig Zinsen sind, die Banken aktuell verlangen, wird durch verschiedene wirtschaftliche Faktoren beeinflusst. In Finanzkrisen sind Zinsen beispielsweise tendenziell niedrig.

Zinsen können sich bei unterschiedlichen Kreditgebern unterscheiden, orientieren sich aber an einem Leitzins, der durch die Europäische Zentralbank vorgegeben wird.

Der Zeitpunkt, zu dem du deinen Kredit aufnimmst, kann also entscheidend dafür sein, wie viel Geld du am Ende zahlen musst. In manchen Fällen lohnt es sich, das Ende einer Hochzinsphase abzuwarten.

Festzinsbindung & Anschlussfinanzierung

Eine Besonderheit von Immobilienfinanzierungen ist die Festzinsbindung. Damit du gut planen kannst, wie viel du monatlich ausgeben musst, kannst du mit der Bank eine gewisse Laufzeit vereinbaren, innerhalb derer diese den Zins nicht ändern darf.

- Das lohnt sich für dich, wenn es aktuell niedrige Zinsen gibt.

Es kann aber sein, dass die Laufzeit des Festzinses zu kurz ist, um darin den gesamten geliehenen Betrag zurückzahlen zu können, ohne, dass der monatliche Betrag zu hoch wird. Danach geht das Darlehen in eine Anschlussfinanzierung über. Bei ihr wird der Zins neu festgelegt. Oft ist er danach höher, als der zuvor vereinbarte Festzins.

- Es gibt sogenannte Forward-Darlehen, die du schon vor Ablauf der Festzinszeit eingehen kannst. Mit ihnen sicherst du dir einen niedrigen Zins für deine spätere Anschlussfinanzierung.

3. Laufzeit

Die Laufzeit bestimmt, wie viel Zeit du hast, den geliehenen Betrag zurückzuzahlen. Die Schulden werden dabei auf monatliche Zahlungen aufgeteilt.

- Ist die Laufzeit länger, fallen die monatlichen Raten geringer aus. Bei kürzeren Laufzeiten für den gleichen Betrag musst du monatlich mehr Geld zurückzahlen.

Immobilienfinanzierungen mit kürzeren Laufzeiten haben oft bessere Konditionen, wie niedrigere Zinsen, da die Bank ihr Geld schneller zurückerhält und so einen sichereren Deal eingeht.

- Dabei musst du aber gut berechnen, ob du es schaffst, monatlich die tendenziell höheren Raten zu zahlen, oder eine längere Laufzeit bequemer ist. Bei häufigeren Zahlungen steigen aber insgesamt die Zinsen, die du zahlen wirst.

4. Tilgungsplan

Bei Abschluss des Immobilienkredits besprichst du mit dem Kreditgeber, wie sich dein Tilgungsplan gestaltet, also wie hoch die monatlichen Tilgungsraten sind, die du bezahlen wirst, und wie häufig und bis zu welchem Datum diese anfallen.

- Bei den meisten Krediten kannst du hier selbst bestimmen, wie hoch die monatlichen Tilgungsraten sein sollen. Das übt sich darauf aus, wie lange du brauchen wirst, den Kredit zurückzuzahlen.

Hier bestimmt sich anhand deiner individuellen, finanziellen Situation, was für dich am besten passt:

- Möchtest du über die nächsten Jahre monatlich mehr Geld zur Verfügung haben, eignen sich niedrigere Tilgungsraten und eine längere Laufzeit. Das macht den Kredit bequemer, dafür wirst du aber insgesamt etwas mehr Geld ausgeben.

Sondertilgungen

Du kannst mit der Bank das Recht auf eine oder mehrere Sondertilgungen besprechen. Dabei wird in dem Vertrag festgehalten ob, wie oft und in welchen Höhen du auch außerhalb der monatlichen Zahlungen Geld zurückzahlen kannst.

- Hast du zum Beispiel unerwartet mehr Geld zur Verfügung, kannst du dann mit einer Zusatzzahlung die Restschuld verringern und damit die Laufzeit und Zusatzzahlungen für Zinsen reduzieren.

Ohne diese Sondertilgungen musst du eine Vorfälligkeitsentschädigung zahlen, wenn du den Immobilienkredit früher als geplant zurückzahlen möchtest.

Fazit

Eine eigene Immobilie ist ein Wunschtraum vieler Menschen und ein wertvoller Beitrag zur Altersvorsorge. Ein Immobilienkredit ermöglicht die Umsetzung. Im Gegenzug für das geliehene Geld musst du eine Zinsgebühr zahlen und gibst daher mehr Geld aus, als den Wert des Hauses. Um den Endbetrag zu reduzieren, solltest du verfügbare Darlehen daher gut miteinander vergleichen.

Niedrige Zinsen und lange Festzinsbindungen sind attraktive Konditionen. Sie erhältst du tendenziell eher bei niedrigen Darlehensbeträgen, kurzen Kreditlaufzeiten, hohen Tilgungsbeträgen und viel Eigenkapital. Berechne dabei aber gut, wie viel Geld du monatlich für die Rückzahlung des Gelds zahlen kannst, ohne dich für die nächsten Jahrzehnte zu stark einschränken zu müssen.